Le digital, locomotive de la croissance française ? Au regard de la dernière étude annuelle « Les 100 Digital 2017 » réalisée conjointement par le cabinet PwC, Tech'In France (ex Afdel) et le syndicat national du jeu vidéo (SNJV) c'est effectivement bien le cas. En tout cas, l'écosystème numérique dans son ensemble y contribue fortement : sur l'année écoulée, la croissance du chiffre d'affaires cumulé des 100 premiers acteurs numériques français a été de 11,8% pour atteindre près de 12,19 milliards d'euros. « Année après année, pour les éditeurs de logiciels côtés, la moyenne des progressions du cours des éditeurs français est supérieure à la progression du CAC 40 et du Nasdaq. Ainsi, la progression moyenne des cours de bourse des éditeurs de logiciels a progressé de près d’un tiers (29 %) depuis le début du premier trimestre 2016. En comparaison, le Nasdaq ne parvient pas à égaler cette performance. Le secteur prouve encore une fois sa résilience et sa contribution positive à l’économie », explique Pierre Marty, associé PwC responsable du secteur Technologies.

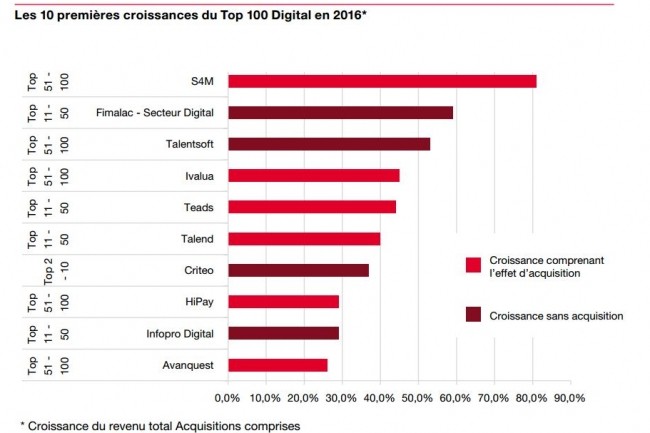

La croissance du Top 100 des acteurs du digital (11,8%) - comprenant les sociétés de services Internet, jeux vidéo et éditeurs de logiciels - est plus forte que celle du Top 100 du seul segment des éditeurs de logiciels (6,5%). Parmi les 10 première croissances du Top 100 des acteurs du numérique, hors effet d'acquisition, Fimalac (secteur digital) se distingue avec une hausse de près de 60% de ses revenus, devant l'éditeur en gestion des talents Talentsoft (+50%) et le spécialiste du retargeting publicitaire Criteo (+37%). Si l'on tient compte des effets d'acquisitions, c'est la start-up en mesure de la performance de la publicité mobile S4M qui arrive en tête des sociétés du digital en croissance (+81%).

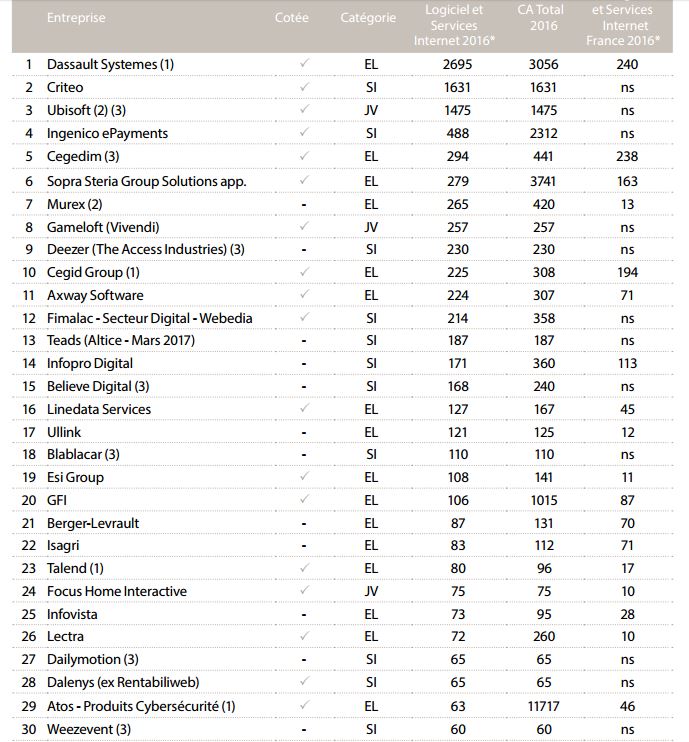

Dassault Systemes, Criteo et Ubisoft, trio de l'excellence numérique française

Extrait du classement « Les 100 Digital 2017 » par PwC, Techin France et le SNJV. (crédit : D.R.)

La croissance des éditeurs du logiciel à la traîne

« Le Top 100 compte 26 acteurs des Services Internet qui représentent 32 % des 12,2 Md€ comparé à 29 % en 2015. Ces entreprises du numérique continuent de progresser à un rythme bien supérieur à celui du Top 100 avec la présence de sociétés qui font partie de notre quotidien comme Blablacar (18ème ), Deezer ou Doctolib », peut-on lire dans l'étude. « Les logiciels liés à la publicité digitale sur fixe et mobile sont la première source de croissance : 3 acteurs sont dans le Top 10 de la croissance : Criteo bien sûr qui dépasse le cap des 1,6 Md€ en croissance de 37 %, Teads (44 %) ou encore S4M un nouvel entrant dans le Top 100 avec +81 %. On peut aussi citer dans le Top 30 la start-up Adyoulike «...] Le monde des Services Internet c’est surtout une course mondiale à l’audience impitoyable. Ainsi 2 sociétés disparaissent du classement alors qu’elles faisaient partie du Top 10 en 2013 et 2014: Viadeo repris par Figaro Classifieds, ce dernier intégrant maintenant notre classement, et leguide.com qui est repris par Kelkoo. »

L'étude compare également les revenus et la croissance de plusieurs Top 20, et l'on s'aperçoit que les plus grands marchés ne sont pas toujours ceux qui affichent les plus fortes progressions en valeur. Ainsi, le Top 20 des éditeurs de logiciels a beau peser 5,1 milliards d'euros, sa croissance annuelle ressort à 7,3%, alors le Top 20 des services Internet ne pèse « que » 3,8 milliards d'euros pour une progression qui a explosé de 25,8%. Concernant le Top 20 des revenus SaaS des éditeurs de logiciels, ce dernier s'élève « seulement » à 690 millions d'euros, mais sa croissance est particulièrement soutenue (+15,9%). Enfin, concernant le Top 20 Jeux Vidéo, ce dernier frôle la barre des 2 milliards d'euros de CA, en hausse de 6,4%.

Un savoir-faire reconnu au niveau mondial

« L’année 2016 du Top 100 des éditeurs de logiciel poursuit sa croissance organique mais est marquée par une consolidation des positions, provoquant un infléchissement de la croissance à + 6,5%, après 2 années consécutives à plus de 10 % poussée par un rythme élevé d’acquisitions », indique l'étude. Parmi les principales, on retiendra notamment celles de Cegid par Silver Lake Partners et AltaOne Capital (642 M€), Ausy par Randstad France (367 M€), Enablon par Wolters Kluwer (250 M€), BI-Sam Technologies par FactSet Research Systems (191 M€), Octo Technology par Accenture (107 M€), Vidal Group par M3 (100 M€), Vemory par GoPro (96 M€), Mega par Gimv NV (64 M€), News Republic par Cheetah (51 M€) et Qosmos par Enea AB (36 M€).

« Nos entreprises qui créent les logiciels à la base de l’infrastructure du numérique de demain contribuent à la reconnaissance de notre savoir-faire technologique au niveau mondial. Trois de ses acteurs ont connu des croissances organiques supérieures à 15%: Scality, Mega International et Talend. Ces entreprises ont la tête tournée vers les Etats-Unis comme le numéro 1 français du segment Axway, 2 000 personnes, qui ne cesse de racheter des entreprises sur ce territoire, ou Talend, spécialiste des logiciels de Big Data dont l’introduction en bourse sur le Nasdaq en 2016 a été couronnée de succès », indique l'étude. « La force de l’industrie française du logiciel s’appuie sur les centaines d’éditeurs métiers très spécialisés qui concourent à la transformation numérique du pays. À titre d’exemple dans le monde agricole, Isagri, Smag, filiale digitale de la coopérative mondiale InVivo, ou encore de nombreuses start-ups investissent dans différents domaines: les objets connectés, le big data... Le secteur de la santé est également marqué par une profonde évolution avec l’emblématique Cegedim qui poursuit la transformation de son business model vers des offres de services complet ou de SaaS, mais encore de Pharmagest qui investit dans l’intelligence artificielle. »

Commentaire